「会社を売却したいけれど、いくらで売れるのか分からない」「M&Aで売却した場合、どれくらい税金がかかるのだろう」

こうした悩みを抱えている経営者の方は少なくありません。

近年では、後継者不足や事業承継の問題を解決する手段として、あるいはさらなる企業成長を目指して、M&Aによる会社売却を選ぶケースが増えています。

しかし、M&Aには明確な「相場」が存在せず、適正な売却価格を見極めるには専門的な知識が必要です。

また、税金の扱いについても正しく理解しておくことが重要です。

この記事では、M&A売却時の価格の目安やその計算方法、そして税金に関する基本的なポイントについて分かりやすく解説します。

ジーケーパートナーズは、債務超過や業績不振に悩む企業のM&A支援を専門としています。

一般的なM&A仲介会社では対応が難しいような案件でも、積極的にご支援しています。

また、企業再生コンサルティングで培った豊富なノウハウを活かし、「私的整理に関するガイドライン」を活用した事業譲渡スキームや、再生型M&Aのご提案も可能です。

「M&Aで会社を売却したいけれど不安がある」「まずは話を聞いてみたい」とお考えの方は、ぜひ無料の個別相談会をご利用ください。

M&A売却とは?

M&Aによる売却とは、会社やその事業の全部または一部を、他の企業や投資家に譲り、その見返りとして対価(売却代金)を受け取ることを指します。

主な方法には、「株式譲渡」と「事業譲渡」の2種類があります。

株式譲渡は、経営者などが保有している株式を第三者に売却し、会社の経営権を引き渡す方法です。

この手法では、会社の資産や負債、契約関係などがすべてそのまま引き継がれるため、特に中小企業のM&Aでよく使われています。

一方の事業譲渡は、会社全体ではなく、特定の事業や資産(たとえば工場、設備、技術、ブランドなど)だけを売却する方法です。

この場合、会社そのものの経営権は移りません。

M&Aによる売却は、事業承継や後継者不在の解決、創業者利益の確保、さらには企業の成長戦略の一環など、さまざまな目的で行われています。

関連記事|債務超過企業の株式譲渡が実質0円や1円になる理由は?成功のポイントもご紹介

M&A売却価格の相場と目安

M&Aによる会社売却には、株や不動産のような明確な「相場」はありませんが、中小企業の場合にはよく使われる価格の目安があります。

代表的な算定方法の一つが、

「時価純資産額 + 営業利益の2〜5年分」

という計算式です。

例えば、時価ベースでの純資産が7,000万円、年間の営業利益が3,000万円の会社の場合、営業利益の3年分(=9,000万円)を加えると、おおよその売却価格は約1億6,000万円 となります。

ただし、これはあくまで目安です。

実際の売却価格は次のような要素によって大きく変動します。

- 収益力や将来の成長性

- 技術力や独自性

- 業界内でのポジション(市場シェア)

- 顧客の数や質

- 経営陣・従業員の体制 など

また、特に株式譲渡をともなう会社売却では、営業利益の3倍〜5倍程度で売却されるケースが一般的です。

最終的な価格は、売り手と買い手の交渉で決まるため、単なる計算式だけでは決められません。

実際に売却を進める際には、相場だけに頼らず、財務状況や将来性をふまえて、専門家に相談しながら進めることが成功のカギです。

M&A売却額の計算方法と価格算定

M&A売却額の計算には主に3つの手法が用いられます。

- 時価純資産

- 割引現在価値法(DCF法)

- 類似会社比準法(マルチプル法)

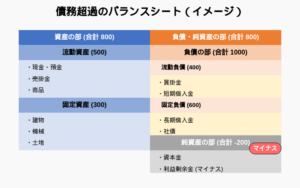

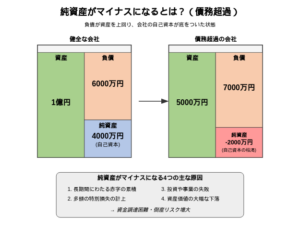

時価純資産法は、会社が保有する資産を「時価(現在の市場価値)」で評価し、そこから負債を差し引いて、純資産額を算出する方法です。

中小企業では、これに営業利益の2〜5年分を上乗せする形で、売却価格を見積もるのが一般的です。

割引現在価値法(DCF法)は、将来にわたって企業が生み出すと予想される利益(キャッシュフロー)を、現在の価値に割り引いて企業価値を計算する方法です。

将来性を重視した評価ができるため、成長見込みのある企業の評価に適しています。

類似会社比準法(マルチプル法)は、同じ業種や規模の上場企業の株価や財務データ(たとえば利益倍率や売上倍率など)を参考にして、自社の価値を見積もる方法です。

市場と比較して客観的に評価したい場合に用いられます。

これらの評価手法は、あくまで目安です。

実際の売却価格は、これらの結果をもとに、売り手と買い手の交渉によって決定されます。

また、企業の収益力や将来の成長性、独自の技術力などの「定性的な要素」も価格に大きく影響する点に注意が必要です。

M&A売却にかかる税金

M&Aによる会社の売却では、「株式譲渡」と「事業譲渡」のどちらの方法を選ぶかによって、かかる税金の種類や金額が大きく変わります。

この章では、それぞれのケースでどのような税金が発生するのかを分かりやすく解説します。

M&Aを検討されている方は、ぜひ参考にしてください。

株式譲渡の場合

株式譲渡では、個人株主と法人株主で税率が異なります。

個人が株式を売却して利益が出た場合、譲渡益に対して20.315%の税率がかかります。

内訳は以下のとおりです。

- 所得税:15%

- 復興特別所得税:0.315%

- 住民税:5%

これらは「申告分離課税」と呼ばれ、給与など他の所得とは切り離して、別枠で税金が計算されるのが特徴です。

法人が株式を売却して利益が出た場合は、株式譲渡益も含めた全体の所得・損失と合算して、法人税が計算されます。

つまり、誰が株を売却するか(個人か法人か)によって、税金の計算方法や税率は大きく変わります。

売却を検討する際は、税務面の影響もよく確認しておくことが大切です。

事業譲渡の場合

事業譲渡では、売り手側に法人税等と消費税の両方が課税されます。

法人税は、譲渡によって得た利益(=譲渡価格から、譲渡資産の簿価を差し引いた額)に対して課税されます。

譲渡する資産のうち、課税資産(例:建物、営業権(のれん)、在庫、特許権など)には、10%の消費税がかかります。

ただし、土地や債権などの非課税資産については、消費税の対象外です。

なお、消費税の納税義務は売り手側にありますが、実務上は買い手がその分を上乗せして支払うのが一般的です。

事業譲渡は、株式譲渡と比べると、税金の種類も多く、負担が重くなる傾向があります。

法人税と消費税を合算すると、相当な金額になる場合もあるため、売却前にしっかりと税務シミュレーションを行うことがとても重要です。

M&A売却を成功させるポイント

M&Aによる会社売却を成功させるためには、戦略的な進め方と十分な準備が欠かせません。

単に「会社を売りたい」という思いだけで動き出してしまうと、希望通りの価格で売却できなかったり、交渉がうまくいかないといったリスクが高まります。

納得のいく形でM&Aを成功させるためには、次の5つのポイントがとても重要です。

- 売却のタイミングと事前準備を徹底する

- 自社の強みや価値を明確にする

- 専門家を活用し、情報管理を適切に行う

- 透明性のある交渉と条件調整を行う

- 成約後の引継ぎとフォローを丁寧に行う

次章では、それぞれのポイントについてさらに詳しく解説していきます。

M&A売却の成功に向けた第一歩として、ぜひご一読ください。

①売却のタイミングと事前準備を徹底する

M&Aによる会社売却では、「タイミング」が非常に重要です。

売る時期を誤ると想定よりも大幅に安くなることもあれば、逆に予想以上の高値で売却できる可能性もあります。

特に最適とされるタイミングは、業績が好調である一方、経営者のモチベーションが低下してきた時期です。

業績が落ち込む前、外部からの評価が高いうちに動くことが成功のポイントです。

また、売却をスムーズに進めるためには、以下のような事前準備が欠かせません。

- 売却の意思や希望条件を明確にする

- 財務・ビジネス情報の整理

- 労務や取引契約の状況をチェック・整備

- 潜在的なリスクや問題点の洗い出し

こうした準備が不十分なまま売却を進めてしまうと、交渉の途中で取引が中止になったり、トラブルが発生したりするリスクがあります。

M&Aを成功させるためには、タイミングの見極めと、戦略的な事前準備の両方をしっかり行うことが不可欠です。

②自社の強みや価値を明確にする

M&Aで会社を売却する際には、自社の強みや魅力を分かりやすく伝えることが非常に重要です。

買い手は、買収後の成長性や収益力を重視して投資判断を行います。そのため、他社にはない特徴や優位性を、具体的なデータや実績とともに提示することが求められます。

たとえば、次のようなポイントがアピール材料になります。

- 独自の技術や特許を保有している

- 業界内で高い市場シェアを持っている

- 継続的に収益を生む安定した顧客基盤がある

- 専門性の高い優秀な人材が揃っている

さらに、買い手にとってのシナジー効果(相乗効果)を明確に伝えることも大切です。

たとえば、「買い手の既存事業と統合することで収益が拡大する」「新しい市場に進出できる」といった具体的なメリットを示すことで、企業価値の評価が高まり、売却価格の向上も期待できます。

③専門家を活用し、情報管理を適切に行う

M&Aは、法律・会計・税務などの専門知識が求められ、手続きも複雑なため、M&A仲介会社などの専門機関のサポートが不可欠です。

専門家に依頼することで、

- 企業価値の適正な評価

- 交渉の進め方

- 契約書の作成や調整

- 税務・法務リスクへの対応

といった一連のプロセスをトータルでサポートしてもらうことができます。

また、M&Aを進めるうえで非常に重要なのが情報管理の徹底です。

M&Aの話が社内外に漏れてしまうと、

- 社員が将来への不安から離職してしまう

- 取引先との信頼関係が崩れ、契約を解除される

といった深刻な影響が出る可能性があります。

そのため、以下のような対策が不可欠です。

- 秘密保持契約(NDA)の締結

- 関係者への情報開示を最小限にとどめる

- 資料へのアクセス権限を限定する

- 関与する社員を最小限に絞る など

M&Aを成功させるには、プロの力を借りることと同時に、慎重で丁寧な情報管理を行うことが欠かせません。

ジーケーパートナーズでは、債務超過などの難しい案件にも対応可能なM&A支援を行っています。

一般的なM&A仲介会社では取り扱いが難しいケースでも、企業再生の専門知識と実績を活かし、最適な「再生型M&A」のご提案が可能です。

まずは、お気軽に無料の個別相談会をご利用ください。

関連記事|M&Aの相談先・窓口・センターを徹底比較!無料相談の活用方法も解説

④透明性のある交渉と条件調整を行う

M&Aの交渉を成功させるには、誠実で透明性のある対応が何よりも大切です。

隠し事をせず、正確な情報を開示することが、相手との信頼関係を築く第一歩となります。

売り手側は、買い手からの質問に対して正直に答える姿勢を持ち、嘘や誇張を避けることが重要です。

一方、買い手側も、売り手を見下すような態度ではなく、謙虚かつ対等な立場で丁寧に交渉することが求められます。

また、スムーズな条件調整を行うためには、次のような準備が必要です。

- あらかじめ「譲れない条件」と「柔軟に対応できる条件」を整理しておく

- 相手企業の意向や事情も丁寧にくみ取りながら交渉を進める

- 双方が納得できる「価格」と「条件」での着地を目指す

さらに、デューデリジェンス(買収前の調査)では、不利な情報も含めて正確に開示する姿勢が求められます。

あとから条件を追加したり、価格交渉をやり直したりすることは、信頼を損ね、取引が破談になる原因にもなります。

M&Aは、相手との信頼関係があってこそ成立する取引です。

誠実さと丁寧な準備が、交渉成功のカギとなります。

⑤成約後の引継ぎとフォローを丁寧に行う

M&Aが成約したあとも、スムーズな業務の引継ぎとPMI(ポスト・マージャー・インテグレーション:統合プロセス)への協力は、M&A成功の仕上げとして非常に重要です。

多くの場合、売り手側の経営者は成約後も一定期間「顧問」などの形で在任し、引継ぎ役を担うことになります。

この期間中に特に大切なのは、以下のような対応です。

- 社員の不安や混乱を最小限に抑えること

- 顧客や取引先との信頼関係を維持すること

また、社内外への丁寧なコミュニケーションも不可欠です。

統合後の方向性やビジョンをしっかりと伝えることで、関係者の理解と協力を得ることができます。

もし課題や問題が発生した場合も、前向きに対応する姿勢が、長期的な信頼構築につながります。

M&Aは「成約して終わり」ではありません。

その後の協力体制が整ってこそ、企業の持続的な成長と真の成功が実現されるのです。

まとめ

M&Aによる会社売却を成功させるには、適正な価格の算定と戦略的な進め方がとても重要です。

売却価格の目安としてよく使われるのが、「時価純資産額 + 営業利益の2〜5年分」という計算式です。

ただし、最終的な価格は、会社の将来性や独自の強み(技術力、ブランド力、顧客基盤など)によって大きく変動します。

また、価格の計算方法としては、以下のような評価手法があります。

- 時価純資産法:会社の資産・負債を時価で評価

- 割引現在価値法(DCF法):将来の利益を現在の価値に換算

- 類似会社比較法(マルチプル法):同業他社や過去の取引事例の利益倍率(PER、EBITDA倍率など)を参考に評価

加えて、税金面の影響も売却戦略に大きく関わります。

- 株式譲渡の場合:315%(所得税・住民税)の課税

- 事業譲渡の場合:法人税等+消費税(10%)の課税

そのため、M&A売却を検討する際には、税務や法務に精通した専門家のアドバイスを受けながら、総合的な戦略を立てることが不可欠です。

ジーケーパートナーズは、債務超過や業績不振など、一般的なM&A仲介会社では対応が難しい案件にも専門的に対応しています。

これまでに培った企業再生コンサルティングの豊富な実績を活かし、「再生型M&A」や「私的整理に関するガイドライン」を活用した事業譲渡スキームのご提案も可能です。

「会社の将来に不安がある」「M&Aでの再建を検討したい」

そんなお悩みをお持ちの方は、まずはお気軽に無料個別相談会をご利用ください。